خبرگزاری تسنیم دوشنبه 28 فروردین 96 شناسه خبر 1376998 : بر خلاف تکیه مقامات دولتی روی افزایش تسهیلاتدهی سیستم بانکی، به نظر می رسد بخش قابل توجهی از این تسهیلات بجای تزریق واقعی به تولید صرف امهال بدهیها و واردات شده است.

به گزارش خبرنگار اقتصادی باشگاه خبرنگاران پویا؛ حسن روحانی در اوایل اسفند سال گذشته در مجمع بانک مرکزی، با بیان اینکه رونق و رشد اقتصادی بدون بانک ممکن نیست، از افزایش 43 درصدی ارائه تسهیلات بانکها در سال 95 نسبت به سال قبل خبر داده بود. روحانی همچنین گفت: خوشبختانه 633 درصد این تسهیلات برای سرمایه در گردش بوده به گونهای که تاکنون 15 هزار و 600 میلیارد تومان به 22 هزار و 8000 بنگاه متوسط و کوچک تزریق شده است.

روحانی همچنین 22 فروردین در بین جوانان مازندرانی گفته بود، در سال 95 بانک مرکزی تلاش ارزشمندی داشته و به 24 هزار واحد تولیدی و صنعتی کوچک و متوسط که عموما نیمه فعال و یا غیرفعال بودند، تسهیلات ارائه کرده است. گفته شد، از این 16 هزار میلیارد تومان، 12 هزار میلیارد به واحدهای صنعتی و معدنی و 4 هزار میلیارد تومان مربوط به بخش کشاورزی تخصیص یافته است.

سهم 3.5 درصدی کوچک و متوسطها از تسهیلات بانکی

در اظهارات رئیس جمهور در دفاع از سیستم بانکی دو نکته به چشم میخورد، نخست آنکه به سرمایه در گردش نگاه مثبتی وجود داشته و دوما روی 16 هزار میلیارد تومان تسهیلات ارائه شده به واحدهای کوچک و متوسط که بار اصلی اشتغال روی دوش آنهاست، تاکید شده است.

نکته جالب آنجاست که تمرکز روی عدد 16 هزار میلیارد تومان که از ابتدای سال گذشته در دستور کار دولت قرار گرفت نشان میدهد، شبکه بانکی از 460 هزار میلیارد تسهیلات، تنها 3.5 درصد را به بخش تولیدی کوچک و متوسط داده است.

در این باره گفتنی است، تسهیلات سرمایه در گردش برای تامین بدهیهای جاری است و برای برآورد آن بدهی خارجی یک شرکت از داراییهای جاری آن کسر میشود و کسری نقدینگی به دست میآید که نیازمند همان سرمایه در گردش است. بانکها تسهیلاتی را برای این کسری نقدینگی در نظر میگیرند که بازپرداخت آن طبق اعلام بانک مرکزی کمتر از یکسال تعیین شده است.

اعتراف سیف: 50 درصد تسهیلات مرتبط با بدهیهای گذشته است

در همین راستا رئیس کل بانک مرکزی در سال 94 اعلام کرد، شبکه بانکی 416 هزار میلیارد تومان تسهیلات پرداخت کرده است. وی گفته بود که این مبلغ را بانکها به بخش تولید کشور دادهاند. همچنین در اوایل شهریور 95، سیف گفته بود: تا پایان سال 460 هزار میلیارد تومان تسهیلات از سوی بانکها پرداخت میشود که تنها 50 درصد آن تسهیلات جدید هستند و مابقی مرتبط با بدهیهای تسهیلات گذشته است.

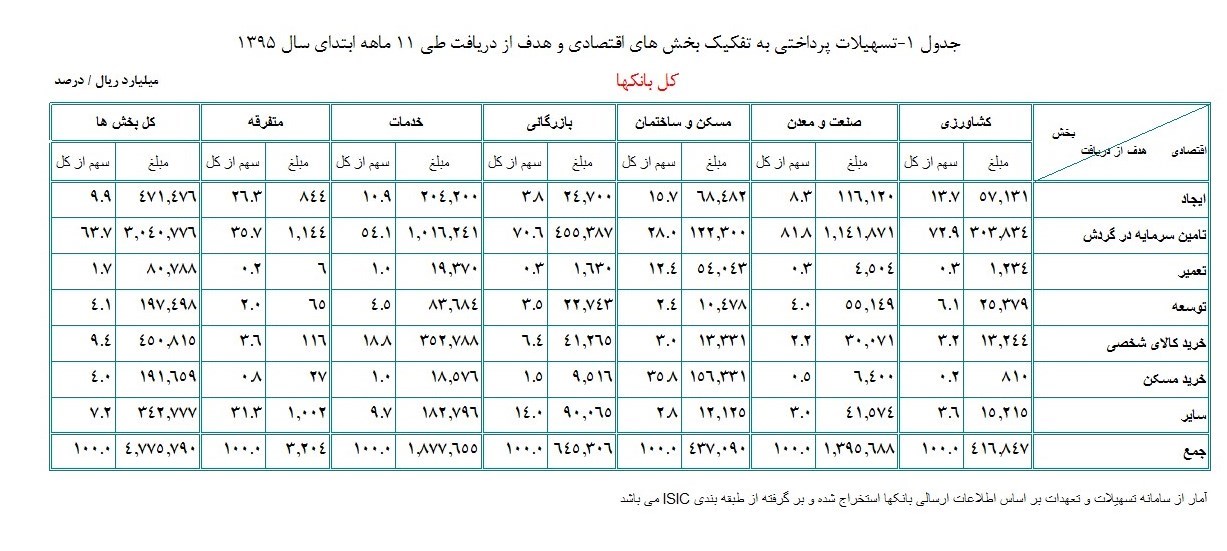

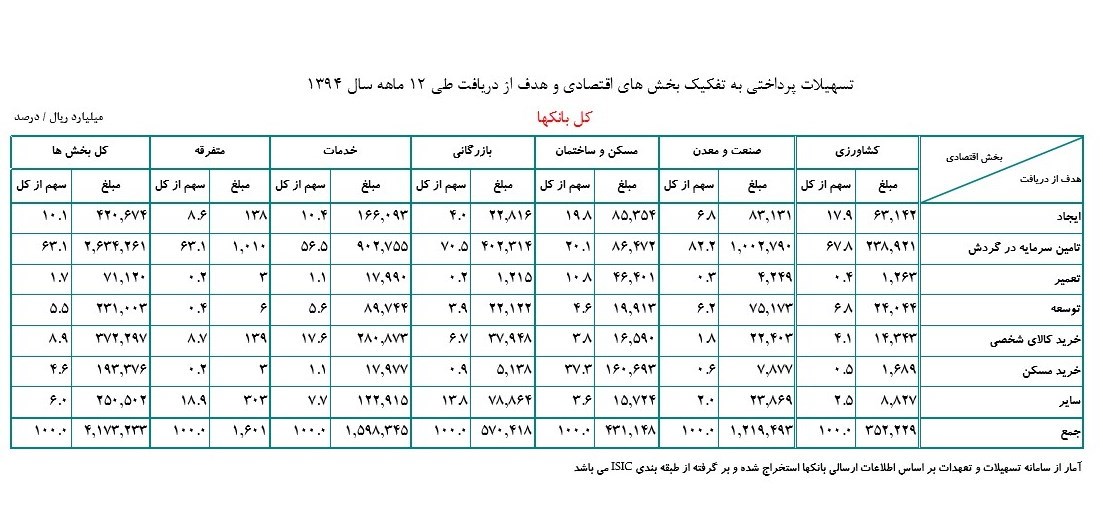

جدول زیر که عملکرد 6 ماهه سیستم بانکی در حوزه تسهیلات دهی را مشخص میکند نیز تا حدودی موید این موضوع است. زمانی که کل تسهیلات بانکی ارائه شده به کشاورزی، صنعت، ساختمان، بازرگانی و خدمات 232 هزار میلیارد تومان بوده، در حوزه صنعت و معدن که نسبت بیشتری با اشتغال دارد، از 65 هزار میلیارد تسهیلات پرداخت شده 55 هزار میلیارد تومان و معادل 84 درصد صرف تامین سرمایه در گردش شده است.

همین روند در 11 ماهه نخست سال 95 با ختلاف اندک در درصد سرمایه در گردش صنعت (81%) تکرار شده است. در این مدت کل تسهیلات به 477 هزار میلیارد تومان افزایش یافته است.

بررسی سرمایه در گردش تزریق شده در سال 94 هم نشان میدهد، همان روال با شدت بیشتری تکرار شده است. در واقع سهم سرمایه در گردش همان 62 درصد بوده اما به رقم ریالی ظرف یکسال آن حدود 50 هزار میلیارد تومان افزوده شده است.

کارشناسان معتقدند سرمایه در گردش جدید میتواند حداکثر به اندازه مجموع نرخ رشد غیر نفتی (1.9 درصد) و نرخ تورم رشد کند. با احتساب این دو شاخص سرمایه در گردش بایستی حداکثر 10درصد رشد داشته باشد. این درحالی است که بررسی تقریبی رشد سرمایه در گردش حدود 20 درصد بوده است. به این ترتیب حدود دو برابر حد مجاز به رقم سرمایه در گردش سال 95 افزوده شده است. در این بین نباید این نکته را فراموش کرد که تسهیلات سرمایه در گردش از رایج ترین انواع تسهیلات میباشد چرا که برای دریافت وام از این محل عموما نیازی به ارائه طرح توجیهی وجود ندارد.

وامهای بانکی به جای تولید، صرف واردات میشود

از سوی دیگر بخش مهمی از این مبالغ که در سالهای گذشته تحت عنوان سرمایه در گردش پرداخته شده، در سال 95 سر رسید شدهاند. در واقع بانکها بدهی را (مجموع بدهی عقب افتاده و سود آن را) به روز کرده و مجددا بدهی را تقسیط کردهاند. به این ترتیب پول جدیدی تخصیص داده نشده است. به این ترتیب بخش کوچکی از 470 هزار میلیارد تومان، پول واقعی است که در اختیار متقاضیان قرار گرفته است.

دلیگانی عضو کمیسیون برنامه و بودجه معتقد است، از آنجا که وامهای مذکور سود بالایی دارند ( به صورت اسمی 18 درصد اما در عمل تا 22 درصد) در قدم اول این وامها نمیتواند برای تولیدکننده راه گشا باشد.

مهمترین مشکل اینجاست که افرادی که از وامهای 18 درصدی استفاده میکنند از آنجا که نمیتوانند آن را در تولید به کار بگیرند، منابع را به سمت واردات سوق میدهند و بحران نقدینگی در بخشهای تولیدی کشور ادامه پیدا میکند.

درحالی که 63 درصد کل تسهیلات ارائه شده و 85 درصد تسهیلات اعطا شده گروه صنعت به سرمایه در گردش اختصاص دارد، میتوان چنین استنباط کرد که در وضعیت رکودی فعلی، افزایش بیش از مجموع تورم و نرخ رشد غیر نفتی نشان میدهد که قسمت عمدهای از این تسهیلات صرف امهال بدهی شده است. حالا اگر پرداخت وام به گونهای که تنها زمان تسویه بدهیهای قبلی را به تاخیر بیندازد باعث افتخار یک دولت باشد، بعید نیست که نرخ بیکاری جوانان به 25 تا 30 درصد افزایش یابد.